| 目次 |

| 控除は1年間に10万円 控除額の全額が引ききれない場合 障害者の税額控除の要件と計算方法 障害者控除の計算方法 扶養義務者とは |

親が自分の財産を障害のあるこどもへ残したいという場合に、そのこどもが次の条件を満たしていれば、相続税から一定の額を控除できる「障害者の税額控除」の制度を受けることができます。

①相続や遺贈で財産を取得したときに日本国内に住所がある人

②相続や遺贈で財産を取得したときに障害者である人

③相続や遺贈で財産を取得した人が法定相続人であること

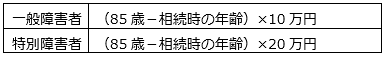

この制度は、相続人である障害者が85歳に達するまでの年数1年について、一般障害者なら10万円が相続税額から差し引かれるというものです。特別障害者の場合は1年につき20万円が差し引かれます。

ときには障害者控除額のほうが相続税額より大きいため、控除額の全額が引ききれないことがあります。たとえば、相続税が400万円で、控除額は500万円というようなケースでは、その引ききれない部分の全額を、その障害者の扶養義務者の相続税額から差し引くことができます。つまり、障害者の世話をする人に使ってもらうわけです。上記のようなケースであれば、100万円が引ききれないので、扶養義務者の相続税額から100万円が控除できるのです。

扶養義務者は、実際に扶養していなければならないわけではなく、扶養義務の関係にあれば認められます。

|

一般障害者とは

|

特別障害者とは

|

*障害者手帳の交付を受けていない人でも、状態によって対象となる場合があります。詳しくは税務署に確認をしてください。

《障害者控除の計算の仕方》

【計算例】

相続が発生したとき35歳2カ月だった一般障害者の場合は…

(85歳-35歳2カ月)=49年10カ月≒50年

※1年未満の端数期間がある場合は切り上げて1年とする。

- 障害者の配偶者

- 障害者の直系血族(両親、祖父母、子、孫 など)

- 障害者の兄弟姉妹

- 障害者の3親等内の親族のうち一定の人

注意:上記の図(3親等以内の親族表)は借物なので使わないこと。必要であれば作ってください。